编者按: 企业从未像今天这样被关注,也从未像今天这样成为社会的中流砥柱。而当下,商业模式从未如此错综复杂,也从未如此孕育生机。

新业务、新经济、新模式令人眼花缭乱,但万变不离其宗。一家优秀的企业,必然是价值充盈的。她不仅要有一定的规模当量和盈利能力,还必须有着积极的价值观,能够改善人的生产生活环境,能够促进社会文明进步,能够扎根过去和现在,指向我们共同憧憬的未来。

记录、探寻、发现,我们的每一次表扬和批评,都为抵达那个最具价值的核心。

为此,搜狐财经以专业的财务分析,对国内大型企业做一次全面的审视,亦将以独特的媒体视角,挖掘企业的核心价值。

搜狐财经将以每周两篇的频率,独家发布企业报告,并以此系列报告建立企业数据库,汇聚成搜狐财经中国价值公司100系列,筛选出有独特价值的企业。

本文为“中国价值公司100”系列报道第十三篇。

【价值评析】

上市六年,营收翻番。自2017年突破2000亿营收大关后,美的集团的营收和净利增速开始出现下滑。增长疲软主要缘于传统家电业务增长乏力、新业务战略扩张。

家电行业红利褪去,被寄予厚望的库卡机器人业务表现也不及预期,2018年的营收贡献减少13.6亿元。转型“科技集团”的美的,其研发投入占比却未见提高,2014年至今一直维持在4%以下。

经营性现金流方面较为充裕,2014年至今一直维持在200亿元以上,远超折旧和摊销,且持续大于净利润。资产负债率一直稳定在60%左右,应收项目和预收款项逐年升高,较2013年合计上涨近三倍,美的集团营运负债压力增大。

自上市以来,美的集团共实施6次现金分红,累计分红金额达356.37亿元,分红率达41.03%。2014年至今,美的集团连续五年在公司内部实行股权激励计划,受激励人数逐年增加。2016年至今,美的集团累计捐赠扶贫款达1.872亿元。

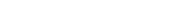

综合各项指标来看,美的集团整体价值评分为4颗星。

7月22日,2019年《财富》世界500强正式发布,美的集团以第312位的排名,位列上榜中国家电企业的首位,较2018年排名323再次上涨11位。作为中国首个跻身世界500强榜单的家电企业,美的集团的排名已连续4年上涨。

自2013年实现整体上市至今,美的集团六年内营收翻番,成为首家突破2000亿大关的家电企业,并稳居白电行业头阵。

在2018年10月美的集团举办的50周年战略发布会现场,美的集团创始人何享健提出了一个新目标——公司营收和股票市值双双超过5000亿。虽未提及具体时限,实现这一目标却并非易事。

近来美的集团营收和净利润增速均现下滑。据中怡康测算,2019年1-5月,空调、冰箱、洗衣机的销售情况并不乐观,空调的销售量和销售额更是分别下滑7.64%和8.81%。

面对家电行业增势疲软,美的集团不再满足于其传统家电企业的定位,开始向“科技集团”转变。然而,斥巨资收购的库卡机器人业务表现也不及预期。

此外,被寄予厚望的工业互联网平台“M.IoT”和AI高端家电品牌COLMO,由于入局较晚,海内外品牌对市场份额的争夺已打得火热,新业务需要持续的投入,也给美的未来的发展带来了不确定性。

未来,美的集团还能否稳坐白电行业的头把交椅?搜狐财经将结合财报进行全面解读。

家电业务增长疲软,主营增速明显放缓

当前美的集团营收组成主要包括三大业务:以家用空调、中央空调、供暖及通风系统为核心的暖通空调业务;以厨房家电、冰箱、洗衣机及各类小家电为核心的消费电器业务;以库卡集团、美的机器人公司等为核心的机器人及自动化系统业务。

美的起家于传统家电业务,2017年初通过收购德国库卡开始布局机器人业务。2017年2407亿营收中,机器人及自动化系统业务占比11.23%。

具体从美的三大业务来看,占比超八成的暖通空调和消费电器仍是美的集团的创收主力。

在2017年营收突破2000亿元后,美的集团主营增速明显放缓。2018年美的集团营收增长7.87%,远低于2017年51.35%的增速。最新披露的一季报显示2019年一季度美的集团营收增速继续下滑,仅为7.84%,创2016年以来新低。

暖通空调成为公司业绩增长的首要引擎。2018年,暖通空调营收占比达42.13%,超越消费电器上升为公司第一大业务,营收增速为14.73%。

消费电器业务表现平平,营收虽有上升,但同比增速低于整体水平,营收占比也由2017年的41.02%降至2018年的39.66%,退居第二大业务板块。

白电行业增长已疲态尽显,未来市场前景仍未见回暖。据中怡康测算,2018年空调行业的零售量同比增长2.35%,零售额同比增长4.87%;冰箱零售量下降5.63%,洗衣机零售量下降0.55%。

2019年上半年疲态扩大,空调行业的零售规模严重缩水。2019年1-5月,空调零售量下滑7.64%,销售额下滑8.81%;冰箱、洗衣机的零售量和零售额均现不同程度的下降。

以暖通空调和消费电器为代表的传统家电业务增长疲软,机器人及自动化系统也未给美的带来良好的业绩,反而成为业绩增长的拖累。

库卡机器人增收不增利,营收贡献减少13.6亿元

不同于格力电器靠空调业务单打独斗的发展路径,美的集团自上市以来一直坚持全产业链发展模式。2017年斥资37亿欧元将全球四大机器人公司之一德国库卡纳入麾下之后,美的多元化布局再添一枚棋子。

库卡确实帮美的做大做足了营收规模,2017年全年,美的集团一跃跨入2000亿营收阵营,达2407亿元,较2016年的1590亿元同比暴涨51.35%。机器人及自动化系统在这一年为美的带来270.37亿元的营收,占比11.23%。

与此同时,库卡机器人业务收入在2017年上半年同比增长34.9%,达到历史最高水平,其中20%的收入来自中国市场,订单增幅也达16%。

收购之初美的向库卡许下的独立性承诺,将库卡机器人的核心技术和商业数据阻隔在外,导致收购后的协同效果并不美好。

联姻头一年仍琴瑟和鸣,第二年便无法再续增长态势,库卡业绩现断崖式下滑。2018年库卡的总订单量、营收规模和息税前利润率均有不同程度的下降,税后利润更是暴跌81.2%。

库卡在中国市场的增速也意外放缓,2018年来自中国这一对机器人需求量巨大的市场的营收降至13%左右。

具体到美的集团上,机器人及自动化系统业务对其营收的贡献也在下降。2017年机器人及自动化系统业务为美的带来11.23%的营收,至2018年,这一比例降至9.89%,营收减少13.6亿元。

如何利用好库卡这张牌?美的2018年10月推出了工业互联网平台“M.IoT”。美的在年报中表示,M.IoT是国内首家集自主工业知识、软件、硬件于一体的完整工业互联网平台供应商,重点打造SCADA平台、工业云平台、工业大数据平台和工业SaaS服务,目前已构建超过20款的平台产品,不仅用于全球多个基地与上万种产品,并已对其他行业与公司输出产品与解决方案。

而M.IoT并非新鲜事物,早已有多家巨头提前入局,西门子、BAT、华为、亚马逊等公司已纷纷推出了自己的M.IoT平台。

除了推出工业互联网平台M.IoT外,面对传统消费家电增长乏力,美的开始掘金高端家电市场。

去年10月,美的推出AI高端家电品牌COLMO,并表示“砸锅卖铁”也要支持。COLMO能为美的带来多大收益目前还未可知,不过老对手海尔早于2006年就推出了高端品牌卡萨帝,松下、西门子等海外品牌目前也已在高端家电市场占据很大份额,美的妄图分得一杯羹并不容易。

库存商品承压,销售费用占比不降反升

财报是企业的体检报告,通过研读财报数据,可以判断企业健康水平和生存能力。

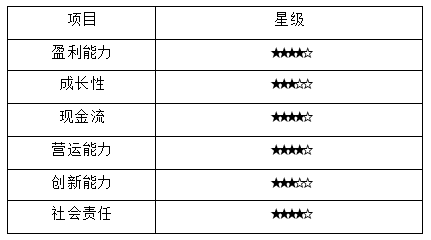

作为最易变现的指标,货币资金的充盈度一定程度上代表了企业的偿债能力。美的货币资金占比近年来一直维持在20%以下的水平。

2013年货币资金占比为16.06%,2014年骤降至5.16%,达六年来最低值。2017年升至19.46%,后又降回到10%左右的水平。

相较于老对手格力电器在货币资金上的丰沛,美的集团显得有些“捉襟见肘”。数据显示,格力电器的货币资金占比自2015年以来一直维持在40%-50%之间。

与此同时,美的固定资产占比也在下降,说明用于生产经营的厂房、机器设备等重资产占比有所减小。美的集团的固定资产占比逐年下降,从2013年的20.19%降至2018年的8.51%。2019年一季报显示,美的集团固定资产占比为7.88%。

固定资产占比的下降或与美的推行的数字化转型有关。近年来美的对机器人及自动化、智能物流、IoT 等领域持续投入,试图改变以传统家电制造为主的业务模式,转型成为一家提供多元化产品与服务的“科技”集团。

从存货情况来看,美的的存货占总资产的比例有所下降,从2013年的15.68%降至2019年第一季度的8.64%。美的的存货以库存商品和原材料为主,目前库存商品较前期有所上升,原材料在2016年以前保持在较低存量,2017年翻番,2018年略有下降。

随着房地产政策的收紧以及家电保有量的饱和,空调、冰箱、洗衣机等家用电器需求疲软。据中怡康测算,2018年空调销售量微增2.35%,冰箱、洗衣机销售量均同比下滑。

进入2019年以来,空调、冰箱、洗衣机的销售量和销售额下滑明显,2019年1-5月,空调销售尤为惨淡,销售量和销售额分别下滑7.64%和8.81%。

美的库存规模的扩大或与家电市场不景气有关。2018年,美的的库存商品余额为186亿元,而竞争对手格力电器仅为96亿元,过去六年也维持在100亿元以下。另一竞争对手海尔2018年的库存商品余额为205.18亿元。

与此同时,销售费用占比不降反升,2013年销售费用占比为10.28%,2019年一季度美的销售费用占比升至12.65%。

线下市场的拓展难度加大,以及对海外的持续投入都造成了销售费用占比的扩大。2018年家电线下市场全年零售额同比下滑4.4%,整体规模收缩。

此外,美的海外销售占公司总销售 40%以上,美的产品已出口至全球超过200个国家及地区,拥有15个海外生产基地及数十家销售运营机构。近年来美的不断通过国际业务组织变革,促使全球经营体系从平台化走向实体化,也需要增大销售投入力度。

经营性现金流充裕,研发投入占比不足4%

从科研投入来看,其实际投入情况与打造“科技集团”的步伐似乎并不协调。2014年至今,美的集团的研发投入占比一直在4%以下。

在2017年这一关键年份,美的集团完成了对东芝家电、库卡、CLIVET、SERVOTRONIX等一系列全球产业的并购,年报中称“向科技集团迈出了关键一步”,而该年实际的研发投入占比却不升反降,较2016年的3.8%下降0.28个百分点。此后的2018年也并未有显著提高,研发投入占比与2015年基本持平。

不过与同行业竞争对手相比,美的的研发投入金额和占比情况均高于其他企业。2018年,美的集团、格力电器和海尔智家的研发投入分别为98.11亿元、72.68亿元和53.98亿元,占营业收入的比例分别为3.78%、3.67%和2.94%。

从毛利率来看,美的集团的综合毛利率水平较同行处于低位。2017年以前,美的毛利率一直维持在30%以下,2017年新增机器人及自动化系统业务后,该项业务并未拉高美的毛利率水平,反而成为三项业务中毛利率最低的一部分。

2018年暖通空调、消费电器、机器人及自动化系统的毛利率分别为30.63%、29.16%和22.85%。而对比格力和海尔,格力自2013年以来综合毛利率一直保持在30%以上;海尔的综合毛利率在30%上下浮动,分产品来看,除装备部品和渠道综合服务业务外,空调、冰箱、厨电、洗衣机等产品的毛利率均在30%以上,热水器的毛利率更是高达45.6%。

从净利润来看,2013至2018年间,美的集团的净利润从53亿元增至202亿元。2018年,美的净利润增速为17.05%,创上市以来新低。

经营性现金流也较为充裕,2014年以来一直维持在200亿元以上,远远超过折旧和摊销,且持续大于净利润,表明美的集团具有较高的企业竞争力,可通过占用上下游的现金来进行经营。

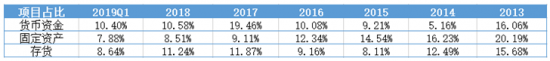

从资产负债率来看,近六年来美的集团一直稳定在60%左右。应收项目和预收款项逐年升高,较2013年合计上涨近三倍,营运负债压力增大。应收项目和预收款项占公司营业成本的比例维持在40%左右。

上市6次分红,累计扶贫捐款1.87亿元

值得一提的是,在社会责任方面,美的集团自2014年至今连续五年在公司内部实行股权激励计划,近三年来美的集团共对10597名雇员实施了股权激励,受激励人数逐年增加。

2018年,美的的职工薪酬开支为57.88亿元,其中职工福利开支为4.07亿元,社保开支为1.01亿元,住房公积金开支为3063.1万元。

自上市以来,美的集团共实施6次现金分红,累计分红金额达356.37亿元,分红率达41.03%。

在纳税方面,2018年美的缴纳税费38.75亿元,同比增长9.34%。

在扶贫方面,2016年至今,美的集团累计捐赠扶贫款达1.872亿元。此外,美的集团连续九年向北滘镇慈善会累计捐赠达9000万元,用于当地开展扶贫、助困、教育等方面的慈善公益活动;连续九年参加广东扶贫济困日暨乡村振兴“万企帮万村”活动,累计捐款1.55亿元,辐射佛山、顺德、北滘、英德、连南等地区。

2018年10月19日举行的美的集团战略发布会上,美的集团宣布捐赠1670万元用于美的黄龙村结对共建项目,推动顺德基层治理和乡村振兴;捐赠1亿元用于支持政府脱贫攻坚,通过卫生扶贫、教育扶贫、产业扶贫等模式相结合,助力政府实现2020年扶贫攻坚任务目标。